我们生活在一个去中心化金融(“defi”)市场结构和交易执行不断变化的世界,而大多数人对此知之甚少。在这种复杂性中,人们很容易忘记,如今 defi 的市场结构与传统金融(“tradfi”)的现状有很大不同。从无需许可、全球性、去中心化的起源开始,defi 已经在解决市场参与者和监管机构对 tradfi 执行提出的一些批评的道路上走得很好。

在这篇文章中,我们将重点介绍当今 DeFi 订单和交易流程的状况。我们将展示 DeFi 如何区别于传统订单流市场,并讨论实现我们的共同梦想所面临的挑战,即在保持去中心化的同时最大限度地使用户受益的系统。

我们认为,SEC、Citadel 和 Flashbots(以及许多其他机构)从一开始就在识别市场失灵和期望的市场结果方面完全一致。我们将概述 tradfi 市场参与者自己在订单流支付(“PFOF”)格局中发现的一些问题,并认为 defi 有机会直接解决这些市场失灵。

我们将展示以太坊的订单流格局代表了一个新生且脆弱的机会,展示了使用集中式基础设施的强大订单流处理网络的去中心化版本。我们认为,无需许可的搜索者网络和流动性供应可以创造有竞争力的订单执行,从而摆脱 tradfi 对少数成熟做市商的依赖。我们认为,defi 真正实现其愿景和承诺需要的是维持这个市场现有的去中心化,同时增加竞争和在堆栈的每一层去中心化基础设施的能力。

在此过程中,加密货币试图向公平、稳健、反脆弱和去中心化的金融体系的基本要素迈出一步。

SEC 提议规则 615:Defi 的迷人前奏

要了解订单流和执行的历史,了解成熟的美国股市结构至关重要。Tradfi 的市场结构始于做市商由于逆向选择风险较低而偏好与“散户”进行交易,这意味着股价因订单执行而向做市商不利的方向变动的可能性较低。如今,超过 90% 的零售订单直接发送至六家批发做市商,而不是“点燃”的公共交易所。这种做法被广泛称为订单流支付(PFOF),即做市商根据零售订单流付费进行交易,作为回报,为用户提供免佣金交易。

PFOF 中的用户交易执行质量通过两种主要做法来维持:

价格改进:做市商必须以至少优于全国最佳买入价和卖出价(NBBO)的价格填写用户订单,全国最佳买入价和最低卖出价是所有交易所的最高买入价和最低卖出价公平竞争:订单流量根据上期总价改善等执行质量指标分批分配给做市商,并对所有参与做市商收取统一的PFOF费率

Robinhood 是使用 PFOF 实现零售订单流货币化的最大、最著名的经纪商之一。2023 年 8 月,Robinhood 用户交易了59.8B 美元的股票、1.073 亿美元的期权和 2.2B 美元的加密货币。Robinhood 从 PFOF 中从标准普尔 500 指数股票中赚取了 110 万美元,从非标准普尔 500 指数股票中赚取了 900 万美元,从期权交易中赚取了 4340 万美元。

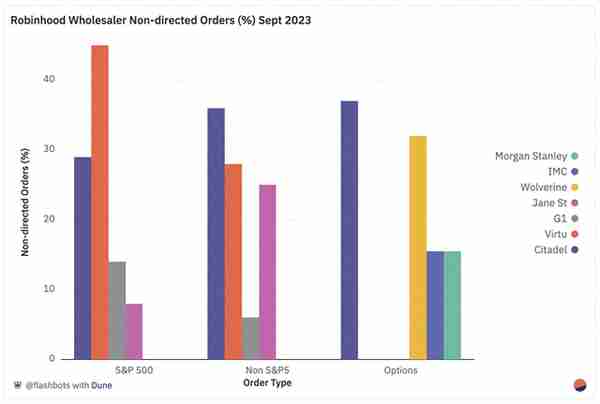

图 1.Robinhood 上各批发商收到的非定向订单的百分比。订单按 S&P 500 股票、非 S&P 500 股票和期权细分。

图 1显示 Robinhood 上每种订单类型最多有四个批发做市商。在四家做市商中,Citadel 填补了 29% 的标准普尔 500 指数订单、36% 的非标准普尔订单和 37% 的期权订单。Virtu 执行了 45% 的标准普尔 500 指数订单和 28% 的非标准普尔订单。

导致散户用户与 Citadel 和 Virtu 进行交易的市场结构对用户来说似乎并不好,SEC 也不这么认为。SEC列出了对 PFOF 市场结构的两个主要批评:

订单流分割:零售流从活跃交易所到做市商的分割有利于做市商,并对其他市场参与者征税。由于逆向选择的可能性增加,做市商开始在交易量较小的交易所扩大报价,导致这些交易所的机构投资者等交易者的执行质量较差。单笔订单价格提升的激励错位:由于订单流分批分配给做市商,仅根据总价格提升进行评估,因此做市商有权在单笔订单执行时决定是否给用户更好的价格或为自己保留利润。当执行仅通过间接手段利用竞争时,盈余就会流向批发买家,因为他们没有动力为每个用户提供尽可能最好的价格。

此外,随着时间的推移,光明交易所的报价范围扩大,以及未能通过交易所和暗池等替代交易系统的隐藏流动性来解释交易路线,已经侵蚀了 NBBO,进一步降低了做市商的最低执行质量。

为了解决这些问题,SEC 于 2022 年 12 月提议将股票市场结构从 PFOF 改为由“公开竞争交易中心”(例如交易所)运营的100 至 300 毫秒的逐笔拍卖。这一变化旨在通过使零售订单流进入更广泛的市场(例如机构投资者)的民主化,以及逐个订单地调整做市商激励措施,来推动用户订单的更好执行。

最具竞争性、可访问性和激励性的按订单拍卖正是 defi 在过去两年中大规模尝试的!

订单流功率

为了结合有关 DeFi 市场结构的对话,我们将首先介绍各??个前端的订单流市场份额。了解订单流市场份额对于推理谁有足够的权力影响 DeFi 的市场结构、谁控制市场的哪些部分以及这些市场部分对谁有价值非常重要。

我们将提供的数据是2023年11月1日至2023年11月30日从以太坊区块链收集的。

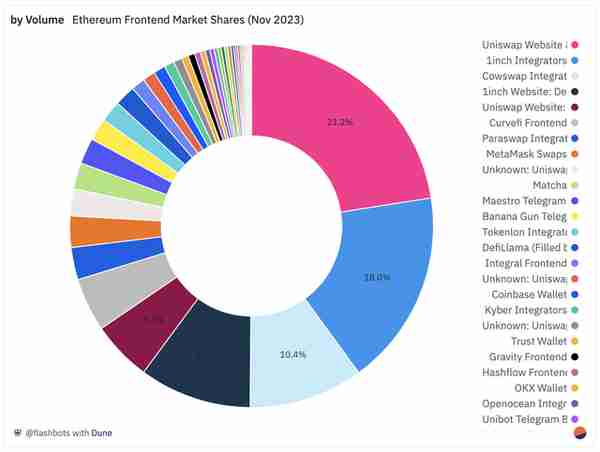

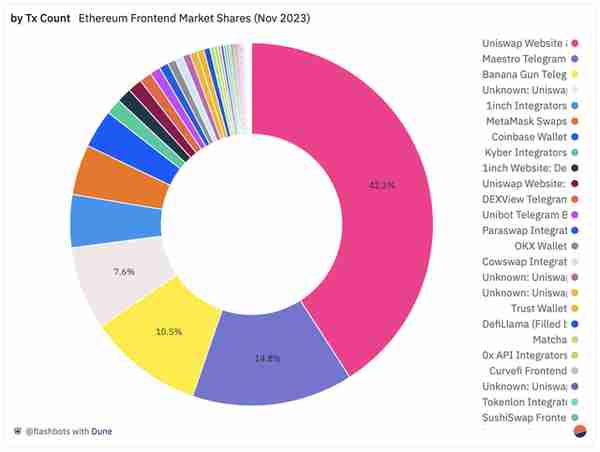

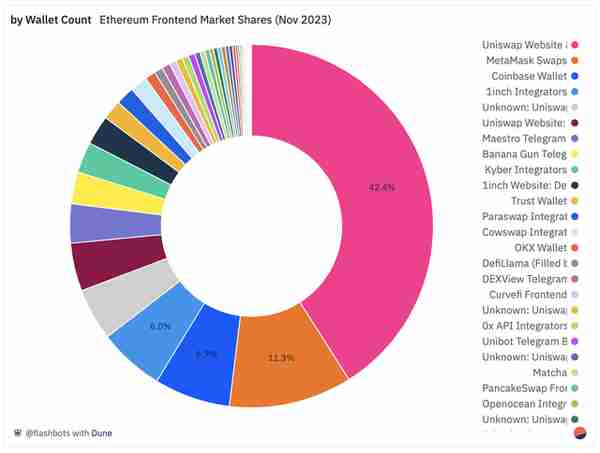

图 2、3 和 4。2023年 11 月 1 日至 2023 年 11 月 30 日期间45 个跟踪的以太坊前端1按交易量、交易数量和用户计算的市场份额百分比。

图 2显示了2023 年 11 月以太坊 DEX 交易量的14B 美元源自直接调用前端路由器合约的交易,我们估计这种方法大部分是零售、无毒的订单流。

图 2-4显示以太坊上的订单流由 Uniswap 的网站应用程序和钱包主导,11 月份,它们处理了 37 万用户超过 220 万笔交易,交易量达 4.03B 美元,分别占市场份额的 29%、44% 和 47% 。其次是 1inch 的前端和 API 集成商,他们在 68,000 个用户中的交易量为 $3.9B。图 3显示,电报机器人Maestro(75 万笔交易,15%)和Banana Gun(53.7 万笔交易,10%)的交易数量仅次于 Uniswap。图 4显示 Uniswap 的用户数量紧随其后的是流行的应用内钱包交换平台 Metamask(9 万用户,11%)和 Coinbase Wallet(5.5 万用户,7%)。

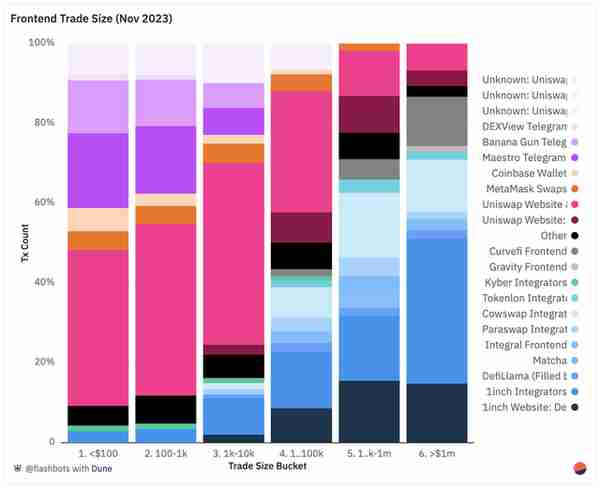

图 5.2023 年 11 月 1 日至 2023 年 11 月 30 日期间,每个前端在从 100 万美元的各种交易规模中交易数量的市场份额百分比。

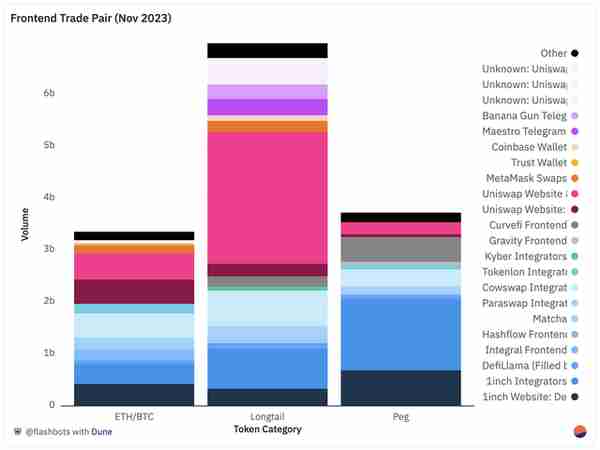

图 6.11 月份以太坊前端不同代币对类别的交易量。ETH/BTC 代表 ETH 和 BTC 与 USDC/USDT/DAI 配对。挂钩包括流行的稳定币对,如 USDC/USDT 和挂钩货币对,如 stETH/WETH。2长尾包括所有其他对。

图 5 和图 6显示不同的前端迎合不同的用户配置文件。Telegram 机器人用户的交易规模较小,最高可达 1 万美元,几乎完全是他们狙击的长尾代币。1inch API 和 1inch Fusion、Cowswap 和 Uniswap X 等聚合器和求解器拍卖是 ETH/BTC 和挂钩代币对交易规模从 1 万美元到 100 万美元以上的较大规模交易者的首选。

更一般地说,图 6显示,2023 年 11 月以太坊上的 14B 美元零售交易量中,50% 在以太坊上交易长尾代币对,23% 在交易 ETH/BTC 代币对,27% 在交易挂钩代币对。

去中心化区块构建(中心化 MVP)

2023 年 10 月 13 日, kyoro.eth使用 Cowswap 以 2.7 ETH 的价格出售了Hayden Adams 五年前为测试 Uniswap V1而推出的代币HAY 。12 个 Cowswap 求解器竞相寻找最佳路线,求解器 Laertes 通过路由到聚合器 0x Protocol 获胜,该聚合器的交易路线经过 Uniswap V1、Uniswap V2 和 Uniswap V3 HAY-WETH 池。Solver Laertes 随后将交易提交给订单流拍卖 MEV-Blocker,后者收到了来自搜索者的 18 个出价以支持交易。MEV-Blocker 将回溯发送给 7 个区块构建者,他们竞相合并它们,Builder0x69 在合并 4 个原子回溯后赢得了该区块,其中两个填补了开放的 1 英寸用户限价订单,还有一个来自愿意持有 HAY 库存的搜索者的信号回溯。最终,Builder0x69 和搜索者回溯以重新捕获的 MEV 的形式将总计 0.4 ETH(按当前市场价格计算约为 900 美元)返还至 Cowswap 指定的退款地址。

拆开来看就是:

1 个求解器拍卖 + 12 个 Cowswap 求解器 + ≥ 1 个聚合器 + ≥ 3 个去中心化交易所

+ ≥ 3 个 HAY-WETH 被动流动性提供者 + 1 个订单流拍卖

+ ≥ 4 个原子搜索器 + ≥ 1 个信号搜索器 + 2 个 1 英寸限价订单用户 + 7 个区块构建器

≥ 35 个实体参与帮助 kyoro.eth 在交易中获得优惠价格!

要了解正在处理的单个交易的复杂性,重要的是要了解所涉及的四个连续的逐个订单拍卖中的每一个,以及它们如何协调专业搜索者网络来推动用户的价格提高。我们将从第一次拍卖开始,该拍卖在创建交易之前发生在意图级别,并以完整以太坊区块的拍卖结束。

解算器拍卖

解算器拍卖由 Cowswap 首创,后来被 1inch Fusion 和 Uniswap X 以不同的方式采用,它从聚合器演变而来,将交易的最佳路由工作外包给竞争市场。仅通过优化贸易路线来竞争并获利而无需在前端和流动性产品上竞争的能力刺激了称为“解决者”的新型专业搜索者的崛起。

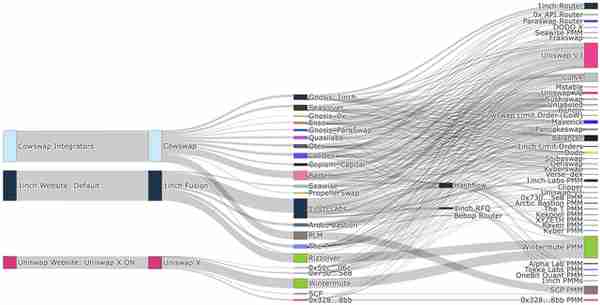

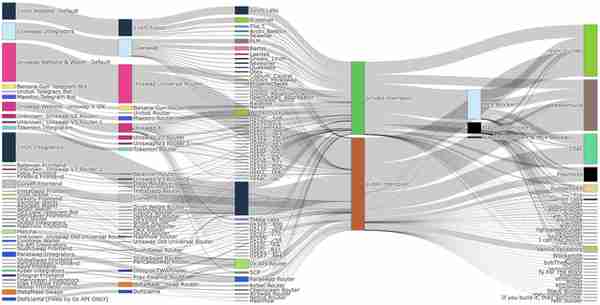

与orderflow.art上的桑基图进行交互。

图 7.桑基图,说明了求解器为发??送到求解器拍卖 Cowswap、1inch Fusion 和 Uniswap X 的交易获取流动性的位置。实体高度反映了 2023 年 11 月通过每个实体的落地交易的交易量。交易流程:前端→求解器拍卖→求解器→流动性聚合器→流动性来源。

路由交易的竞争涉及整合许多流动性来源并在这些流动性来源之间最佳地分配交易金额。图 7显示了三个求解器拍卖总共有 22 个求解器访问了超过 33 个流动性来源。图 7还显示了解决者通过自动做市商 (AMM)(尤其是 Uniswap V3)和私人做市商 (PMM)(尤其是 Wintermute 和 SCP)获取流动性。

与 tradfi 的 NBBO 对价格改进的要求不同,该要求未能考虑最佳交易路径并错过了私人流动性,而 Defi 版本的解决者拍卖中的 NBBO 是由 22 个解决者组成的竞争性市场来维持的,该市场优化了数百个公共和私人流动性的交易路径来源。

图 7还显示,2023 年 11 月,在落地交易中,1400 万美元的 Cowswap 用户订单与 1 英寸用户限价订单相匹配。为了赢得求解器拍卖,1 英寸限价订单必须提供比私人做市商更好的价格,支持 SEC 在提议的规则 615 扩大市场准入以填补零售订单流可以带来更好的用户结果。

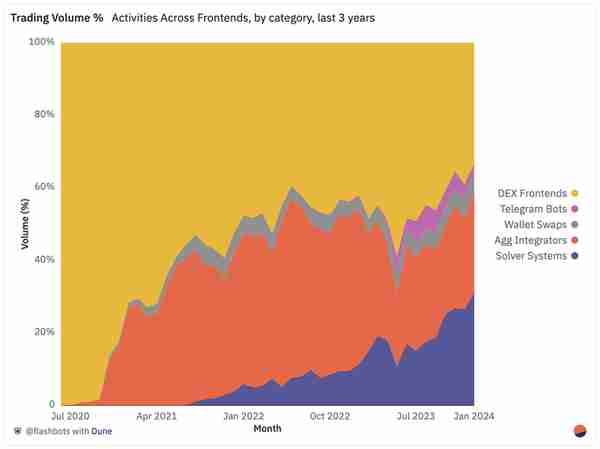

图 8.过去 3 年按前端类别划分的零售交易量:DEX 前端、Telegram 机器人、应用内钱包交换、聚合器 API 集成商和 Solver 拍卖。求解器拍卖包括 Cowswap、1inch Fusion 和 Uniswap X。

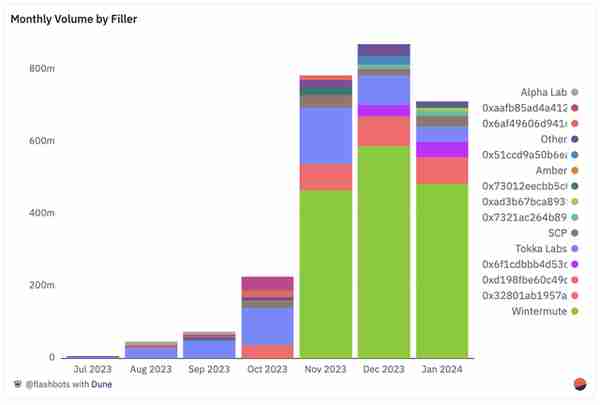

图 8显示了随着时间的推移,通过求解器拍卖的订单流量百分比的增长情况。2023 年 11 月,零售交易量 $3.67B (26.3%) 通过三大主要求解器拍卖之一进行。

求解器拍卖的日益普及和求解器市场竞争的日益激烈也降低了采用创新型流动性项目的障碍。求解器被直接激励整合尽可能多的流动性来源,以提供更具竞争力的报价并赢得求解器拍卖。因此,对于即将到来的 Uniswap V4 挂钩浪潮,开发人员只需要集成 13 个 Cowswap 求解器中的一个即可竞争填补 1.5B 美元的交易量(图 2中以太坊零售订单流的 10.5% )。随着求解器随着时间的推移而变得复杂,defi 也将能够支持当今路由器无法支持的流动性机制的更高复杂性上限。

接下来,我们将重点关注降低零售订单流进入市场的门槛的进步,零售订单流是推动高流动性代币对具有竞争力的价格的关键流动性来源。

做市商拍卖

此前,获得做市商流动性的主要方式是通过 1inch 和 0x 等聚合商构建的询价。但是,这也带来了限制,即只有聚合商自己的路由算法才能访问其集成做市商的流动性。限制订单流对 RFQ 的访问增加了做市商的进入门槛,他们必须花费资源集成每个 RFQ API 来访问每个项目的订单流。然后,Hashflow开发了一个询价,允许任何项目或解决者利用其做市商的流动性。

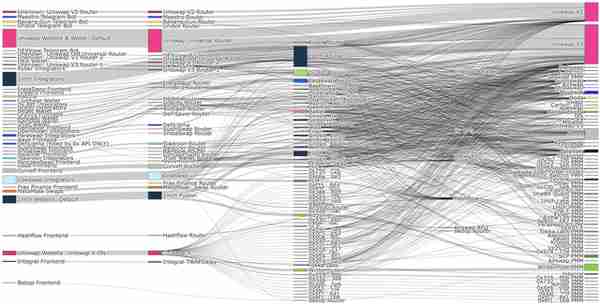

与orderflow.art上的桑基图进行交互。

图 9.桑基图,显示了 2023 年 11 月从 RFQ 和 Hashflow 及其综合私人做市商 (PMM) 获取流动性的项目的数量分布。

图 9显示了聚合器?? 1inch、0x 和 Airswap 构建的 RFQ 的订单流来源仅限于自己的前端和聚合 API 集成器。另一方面,Hashflow 的订单流来源包括 Cowswap、1inch Fusion 和 Uniswap X 上的解算器,OKX 等钱包,Defillama、Odos 和 OpenOcean 等元聚合器,甚至是 1inch Labs 上的解算器。融合和 1inch API。

2023 年 11 月,通过与 Hashflow 的一个 API 集成,八家做市商竞相通过 Cowswap、1inch Fusion 和 API 集成商以及 Paraswap 填补以太坊上超过 $1.45B(图 6中的 45%)的 ETH/BTC 交易量。在已实现的做市商填充量中,图 9显示 Hashflow 做市商填充了 3.74 亿美元,是 0x 和 1inch RFQ 做市商填充量的两倍多。

通过 Hashflow 与求解器集成的做市商还有另外两个好处:

绕过求解器质押要求:要成为求解器,Cowswap 要求求解器质押 75 万个、150 万个 COW 代币(当前价格约为 41.5 万美元)和 50 万个 cUSDC。1inch Fusion 要求解析器至少拥有5% 的“独角兽力量”,即约 100 万个 1inch 代币(当前价格约 43.5 万美元)锁定两年。与求解器集成使做市商能够绕过 Cowswap 和 1inch Fusion 的质押要求,以争夺 2023 年 11 月 30 亿美元的交易量(图 2)。访问更多交易:在不实施路由算法的情况下,做市商只能在请求与他们引用的代币对集匹配时才能响应用户报价。将路由外包给竞争性的求解器市场增加了做市商可以报价的货币对的机会表面积。在这笔 交易中,Cowswap 用户正在交易 2.1M wstETH → USDT,解算器 Barter 将交易分成 Kyberswap 上的 2.1M wstETH → WETH,然后通过 Hashflow 与 Wintermute 进行 1.6M WETH → USDC 和 500k WETH → USDT,然后是 1.6M Maverick 上的 USDC → USDT。

使做市商能够在更多订单流来源上对更多货币对进行报价,这会增加竞争并推动用户价格的提高。

订单流拍卖

解算器和做市商拍卖旨在提供最具竞争力的报价供用户签名。一旦最终用户签署交易,负责交易包含的实体(例如钱包或解决者)可以选择将交易发送到订单流拍卖。

去年,随着三明治和恢复保护的使用增加,订单流拍卖作为私有 RPC 之上的一项功能被引入。2023 年 11 月,200 万笔 (41%)零售订单流交易通过私有 RPC 端点流动,交易量达$6.3B (45%) 。

在订单流拍卖之前,捆绑拍卖中搜索者之间的竞争加剧,增加了搜索者向验证者出价的利润百分比。当交易路径不理想或未考虑价格信号时,原子搜索者和信号搜索者分别从后台交易中获利。通过在捆绑拍卖之前引入另一场拍卖,订单流拍卖将验证者先前获得的利润重定向给用户。这是通过将用户交易后面的交易槽拍卖给想要最好地捕获回溯机会的搜索者来实现的。

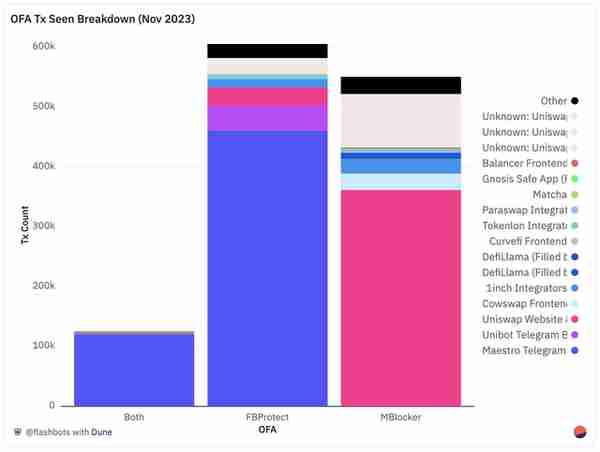

OFAs MEV-Blocker和Flashbots Protect(运行MEV-Share OFA 协议)已在Dune上发布了在其 RPC 端点上看到的交易,这使我们能够观察 OFA 的主要用户是谁,并评估其报价的竞争力。

图 10.MEV-Blocker 和 Flashbots Protect RPC 端点收到的零售订单流交易数量(按项目分类)。两者都代表两个 OFA 收到的交易。

图 11.MEV-Blocker 和 Flashbots Protect RPC 端点收到的零售订单流量(按项目分类)。两者均代表两个 OFA 收到的数量。

图 10显示按交易数量计算,MEV Blocker 最大的订单流来源是Uniswap 的移动钱包。尽管 Cowswap 的交易数量并不高,但图 11显示 Cowswap 占流经 MEV-Blocker 的交易量的 $1.5B (59%)。图 10还显示,按交易数量计算,Flashbots Protect 最大的独家订单流来源是电报机器人 Unibot。图 11显示 imToken 钱包是 Flashbots Protect 的最大交易量贡献者,发送了 1.59 亿美元 (15%) 的交易量。

Telegram 机器人用户主要在 Uniswap V2 上交易具有流动性的代币。但是,有时交易的代币在其他地方具有流动性。当电报机器人路由器错过这些流动性来源时,就会产生套利机会。2023 年 12 月 22 日,Unibot 电报机器人用户收到的最高退款为0.255 ETH(当时为 592 美元)。用户 0xc3f7 将0.8 ETH(1800 美元)交换为 Omnicat 代币,并回溯OmniCat 代币的原子套利 Uniswap V2 V3 池。从 2023 年 7 月到 12 月,Unibot 电报机器人用户在 230 次回溯中收到了3.6 ETH,平均退款 0.016 ETH(按当前价格约为 35 美元)。

另一方面,图 7显示 Cowswap 有 13 个求解器竞争访问 33 个流动性来源,并在这些来源之间最佳地分配用户交易。然而,自 2023 年 4 月推出以来,他们的求解器交易仍被退回7,700 次,累计退款376 ETH(按当前价格计算为 84.5 万美元)。

由于以下原因,求解器事务仍然可能会暴露后台运行机会:

之前未考虑的价格信号,因为一些未纳入早期拍卖的信号搜索者(通常是同一组做市实体)可能仍希望以最终 AMM 价格购买。之前未考虑 PMM 和 AMM 流动性的流动性来源。交易在所考虑的流动性来源之间的分配不理想。

随着求解器复杂程度的提高,由于原因 (2) 和 (3) 导致的逆运行机会应该会随着时间的推移而减少。

订单流拍卖退款也是求解器、前端、钱包和用户的另一个货币化来源。Cowswap 协议奖励是非做市商的 Cowswap 解决者货币化的主要来源。然而,从 2023 年 5 月到 2023 年 12 月,Cowswap 在求解器奖励中发放了388 ETH,这与同期 MEV-Blocker 退款中的376 ETH几乎相同。每个人,从求解器、前端、钱包,到今天没有发送订单流拍卖的用户,都可能会留下大量的钱!立方

OFA 搜索者竞赛

搜索者与 MEV-Blocker 和 MEV-Share 的集成是无需许可的,这使得 OFA 成为整个订单流网络中进入点的最低障碍,因此也可能是最具竞争力的。

MEV-Blocker 和 MEV-Share 通过使用基于隐私的机制来保护用户交易执行并防止搜索者不当行为,从而实现无需许可的集成。订单流网络中任何其他点的集成都需要权益、KYC 或信任关系来抑制不当行为。MEV-Blocker 通过删除交易签名并向后台搜索者发出额外的虚假交易来实现交易隐私。MEV-Share 实现了可编程隐私,例如仅向后台搜索者透露用户正在交易的池(例如 USDC-WETH Uniswap V3),但不透露限价或交易方向。

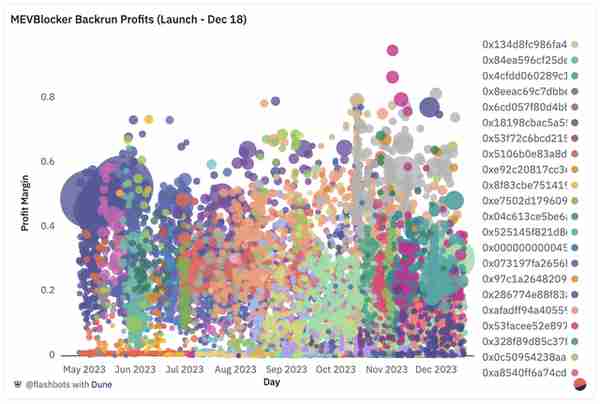

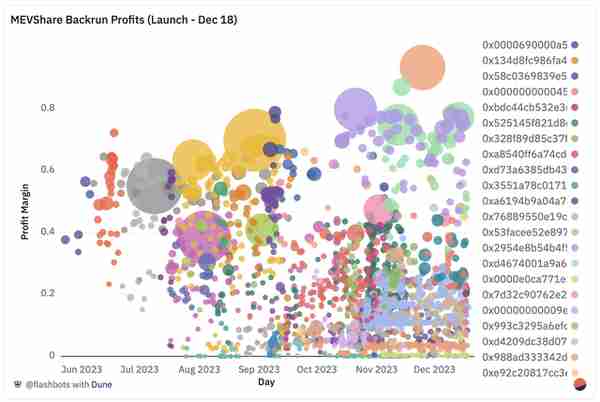

订单流拍卖依靠搜索者竞争来寻找更多套利机会并向用户出价更高的利润百分比。我们将重点关注原子套利,因为使用链上数据计算搜索者利润是确定性的。使用LibMEV的原子套利利润 API,我们观察到自 2023 年 5 月推出以来,52 名原子搜索者在 MEV-Blocker 上进行了 15,000 次回溯,赚取了207ETH,38 名原子搜索者在 MEV-Share 上进行了 2,700 次回溯,赚取了 63ETH 。

图 12 和 13显示了 MEV-Blocker(上)和 MEV-Share(下)随时间变化的搜索者利润率。0.4 的利润率意味着,如果原子套利产生 2 ETH 的利润,则搜索者在小费和支付 Gas 后保留 0.8 ETH。圆圈的大小代表搜索者在 ETH 中赚取的利润。

图 12 和 13显示,随着时间的推移,两次订单流拍卖中搜索者的利润率都趋向于 0。这进一步支持了过去几年的观察结果,即随着机会的出现和竞争的加剧,原子套利市场的搜索者利润率趋近于零。

集体拍卖

正如我们在开始的示例中看到的,区块构建器 Builder0x69 能够为用 HAY 换取 ETH 的用户提供五个 MEV-Blocker 回溯:两个 1inch Limit Order Uniswap V3 原子套利,两个 Uniswap V3 Uniswap V1 原子套利,以及1 个信号套利总计退款 0.4 ETH。

零售用户的结果在拍卖中保持一致,要求只有当 90% 的搜索者出价被退还到指定地址时,才能包含通过订单流拍卖发送给构建者的交易。另外 10% 的搜索者出价会转移给构建者,以激励构建者包含尽可能多的用户回访。

更广泛地说,我们可以将区块拍卖(也称为mev-boost 拍卖)视为区块构建者的一场竞争,以快速合并不冲突的搜索者偏好。一年前,Flashbots开源了我们的生产模块构建器,以降低进入门槛并推动竞争朝着更快的捆绑合并和模拟方向发展。目前,共有41家建筑商积极参与集体拍卖。

去中心化和竞争

我们已经展示了这四场拍卖中的每场拍卖如何降低进入门槛、使零售订单流的访问民主化并增加竞争。四次连续的按订单拍卖共同创建了一个市场结构,其中:

任何拥有经济意义的信息的人都可以在用户交易执行之前将其表达到区块构建过程中。搜索者的专业化程度越来越高,他们在路由、提供流动性和捆绑合并以产生区块方面进行合作,而不是让少数几个大实体做更多的事情。这个专业搜索者网络之间的竞争被有效地利用,以逐个订单的方式提高用户的价格。

最终,连续的按顺序拍卖展示了就金融状况达成全球共识的去中心化和合作过程。我们使用桑基图来可视化 2023 年 11 月的这一过程。

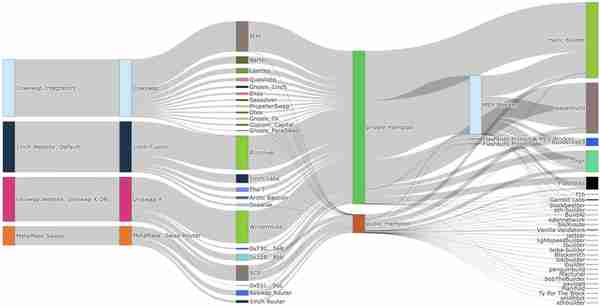

与orderflow.art上的桑基图进行交互。

图 14.零售贸易量桑基图,显示从前端、求解器拍卖、求解器、订单流拍卖以及最终到 2023 年 11 月纳入的构建器的交易流。?

与orderflow.art上的桑基图进行交互。

图 15.零售流动性影响桑基图,重点显示 2023 年 11 月每个用户订单来源的流动性。?

图 14和图 15显示了 33 个解决者、12 个做市商、90 个 OFA 后台运行者和 41 个区块构建者参与促进和优化12,000 个代币对的用户交易。Defi 的规模和交易代币数量表明了全球用户愿望的程度,而少数信任区域中的少数玩家无法或不愿意提供服务。Defi 的执行质量显示了搜索者的渴望、有效性和多样性,当您构建允许他们这样做的系统时,他们将出现以满足此类用户偏好。

最终,图 14和15显示了在高度金融化的环境中可以实现全球性、竞争性和合作性的系统,并且它们对用户来说非常有益。

还有更多工作要做。

随着通过求解器拍卖流动的订单量的增加,考虑我们设计的求解器机制对defi市场结构的影响非常重要。控制大量订单流的前端可以快速、显着地改变市场结构,从而改变网络的去中心化。

对抗中心化的惯性。

与随着时间的推移变得更具竞争力和去中心化的原子套利相反(图 12和13),做市商在历史上一直是 tradfi 和 defi 中积极的中心化力量。自然的集中力量是由于规模经济和其优势的可转移性(例如在延迟基础设施和资产定价模型中)从其运营的现有市场主导其他市场。

orderflow.art 上提供了桑基图。

图 16.桑基图,显示了 2023 年 11 月以来 Cowswap、1inch Fusion、Uniswap X 和 Metamask 掉期的 ETH/BTC 交易量流量。

图 16显示,做市商 SCP(Cowswap 上的 PLM)和 Wintermute(1inch Fusion 上的 Rizzolver)占据了以太坊上四大订单流来源(Uniswap、1inch、Metamask 和 Cowswap)上超过 75% 的 ETH/BTC 交易量。Cowswap 是这四个中的例外,SCP 的 Solver PLM 直接填充了 40% ,这可能是由于 Cowswap 的机制设计和/或更多的求解器竞争。

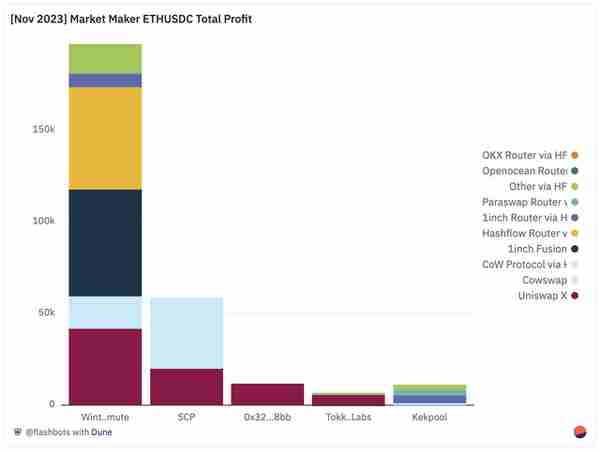

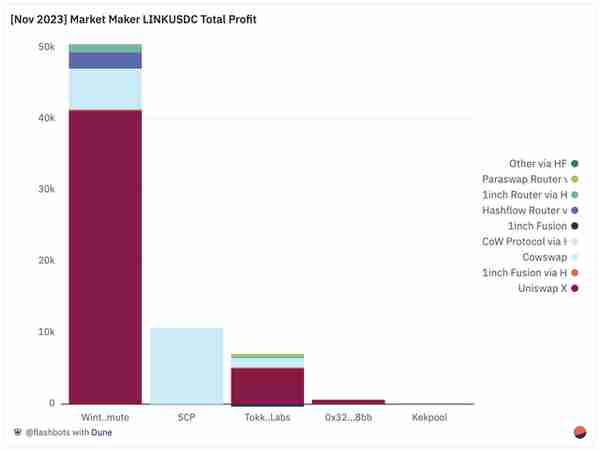

为了理解交易量和利润之间的关系,我们通过直接做市商集成作为求解器以及通过 Hashflow 间接集成来估计求解器拍卖的做市利润。我们关注以太坊上最受欢迎的交易对 ETH-USDC,以及 ETHBTC 和挂钩代币对之外最受欢迎的交易对 LINK-USDC。利润是通过针对中心化现货交易所币安的加价来估算的,币安通常被认为是加密货币的价格发现场所,可以估算高流动性资产的公允价值。

图 17a。2023 年 11 月在 Uniswap X、Cowswap、1inch Fusion 和 Hashflow 上做市 ETH-USDC 的预计利润? 。

图 17b。2023 年 11 月 LINK-USDC 在 Uniswap X、Cowswap、1inch Fusion 和 Hashflow 上做市的预计利润? 。

图17表明,即使在ETHUSDC和LINKUSDC上排名前五的做市商之间,利润分配也是头重脚轻的。图 17还显示,做市利润并不总是与交易量相关,并且代币对之间的利润与交易量比率可能有所不同。在 Uniswap X 上,Wintermute 通过 7300 万美元的 ETHUSDC 交易量和 2800 万美元的 LINKUSDC 交易量获得了同样的 4 万美元利润。另一方面,SCP 通过 Uniswap X 上 1600 万美元的 ETHUSDC 交易量赚取了 2 万美元,每美元的预计利润是 Wintermute 的两倍多。

Cowswap 是唯一可以比较直接集成和间接集成之间的利润差异的订单流来源,其中 SCP 直接集成为求解器,而 Wintermute 通过 Hashflow 进行报价。虽然由于数据有限和对做市策略的了解不完善,很难得出结论,但我们强烈鼓励做市商尽可能靠近前端进行整合,包括:

为了绕过中介机构收取的费用: Hashflow 和 RFQ 向做市商收取“动态费用”,以通过其 API 填充用户交易。做市商按每笔订单收取费用,例如风险交易(例如 USDC-WETH)为 30 个基点,稳定交易(例如 USDC-USDT)为 10 个基点,但如果做市商改变订单路径,则向做市商收取较低的费用从采购 AMM 流动性到 PMM 流动性。实际上,间接整合做市商的报价至少要高出 10-30 个基点才能与直接整合做市商竞争。为了获得对执行的控制权(称为最后查看):在 Uniswap X 中,直接集成的做市商可以选择在价格走势对用户不利时不执行用户订单。但是,在间接整合的情况下,一个单独的实体控制交易的执行,迫使做市商提供更广泛的报价或竞争力较低的报价,以应对价格变化对他们不利的情况。

直接质押和整合每个系统以获得这种做市优势所需的资金和资源只有 SCP 和 Wintermute 这样的大型团队才能承担。同样,运行区块构建器也能创造只有 SCP 和 Wintermute 才能提供的做市优势。SCP 和 Wintermute 分别名为 beaverbuild 和 rsync builder,它们运行着以太坊上两个最主要的区块构建器,它们在 2024 年 1 月的前两周总共构建了61% 的 MEV-Boost 区块。

这两个做市团队在订单流处理网络中各个垂直领域的主导地位支持了 tradfi 的历史观察,即金融系统随着时间的推移而集中化的倾向以及规模经济的强大程度。去中心化金融的去中心化远未得到保证,因此我们必须有意识地关注我们的机制所创建的市场结构。

并非所有机制都是一样的。

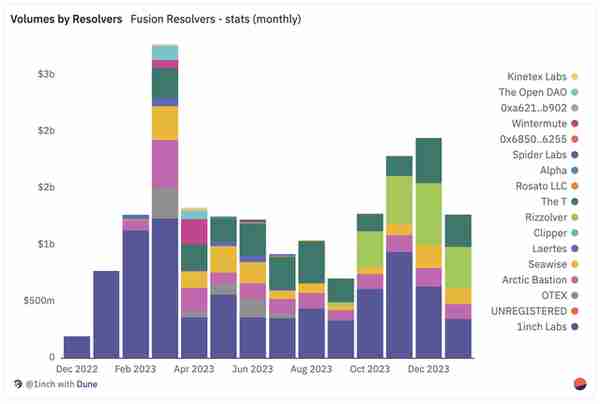

我们之前在图 16中显示,Cowswap 的求解器市场拥有更多数量的求解器,并且较少由做市商主导。尽管订单流更多,理论上增加了整合的动力,但 1inch Fusion 上的权力分配却更加集中。

图 18.自 2022 年 12 月推出以来按解算器分组的 1inch Fusion Volume。

图 18显示 2023 年 11 月,1inch Labs 本身占据了 50%,做市商 Wintermute (Rizzolver) 和 Tokka Labs (The T) 分别占据了 24% 和 10%。

Uniswap X 的数据还显示权力和利润集中在少数现有做市商手中。

图 19.自 2023 年 7 月推出以来 Uniswap X 交易量按求解器分组。

图 19显示,11 月份 Uniswap X 上 90% 的交易量由四家现有做市商占据,其中最大的做市商 Wintermute 占据了 60%。

Uniswap 的订单流能力是 Cowswap 和 1inch Fusion 的三倍(图 2 ),其设计选择尤其具有影响力。Uniswap X 的设计将每个用户订单的独占填充期拍卖给一组白名单求解器,其中获胜的求解器需要填充其赢得的订单拍卖的 90%。这种设计重复了我们之前讨论的中心化 tradfi 市场结构的许多错误:

将零售流量从被动流动性提供者中分离出来,直接流向一组获得许可的做市商。这一变化积极地将权力集中在少数现有做市商手中,并对盈利能力征税,从而激励提供被动流动性。总体上监管不当行为的机制会削弱为每个用户提供尽可能最佳价格的激励。在只要求总成交量>90%的情况下,做市商会在价格变化对自己不利时选择不成交,并通过其他方式提高比例,例如在亏损较小时仍然成交。

由于对以太坊上高达 30% 的零售订单流进行细分,被动流动性会下降,这将:

随着时间的推移,Uniswap 交易者的用户报价竞争力会下降,因为被动流动性深度降低导致的交易影响增加,进一步降低了做市商必须报价的最低价格。进一步对非 Uniswap 交易者产生负面影响,例如不在 Uniswap 地理监管前端国家/地区的用户,他们无法与列入白名单的做市商进行交易,并在未经许可的被动流动性池中面临更大的价格影响。

我们在前面的章节中展示了订单流的民主化访问在推动更好的用户结果方面的作用,以及用户和搜索者风险偏好的范围和多样性。我们证明了信号交易者愿意盘点低流动性代币符号的存在,例如 MEV-Blocker 搜索者0xa1c盘点了 HAY 和jaredfromsubway.eth,后者管理着 3,000 多个低流动性代币的库存,总价值超过 100 万美元。相比之下,SCP 和 Wintermute 市场分别生产75和53 个代币。

在设计有利于少数做市商的机制时,Uniswap X 未能利用无需许可的搜索者网络可以为高流动性和低流动性代币对提供的价格改善。相反,Uniswap 创建了一个偏向现有企业风险偏好的系统,最终未能充分服务 defi 和 Uniswap 自己的核心用户群,该用户群本身就占 2023 年 11 月以太坊零售长尾代币交易量的 $2.8B(图6中的 40% ) 。

不,Uniswap,你必须选择去中心化,我只是给你一个选择,这样你就能感受到一些控制感。你必须自己修复裂口。 来源:芭比电影

隐私权很强大。#

交易的信息隐私对于维护逐笔拍卖的执行质量尤为重要。甚至做市商自己也强调了这一点——在 Citadel 给 SEC 拟议规则 615 的评论信中,他们列出了逐笔拍卖中交易隐私的两个问题,并描述了它们对执行质量的不利影响:

提前交易: “(拍卖消息)将包括有关零售订单特征的详细信息,包括股票、方向(买入或卖出)和拍卖限价。因此,所有市场参与者都会在订单实际执行之前了解零售订单的相关特征,并且可以根据该信息自由地在零售订单之前进行交易,即使零售订单的执行也如此。零售订单不确定。因此,该提案创建了一种有效许可并鼓励其他人在零售订单之前进行交易的机制。信息泄漏会显着增加价格向对散户投资者不利的方向变动的可能性,同时订单在拍卖中延迟 100 至 300 毫秒(特别是对于较大订单和流动性较差的股票的订单)。”拍卖失败: “拍卖机制可能无法执行,在这种情况下,零售订单需要路由到交易所或其他拍卖。如果发生这种情况,我们应该预期散户投资者会收到更差的执行质量,因为市场充分意识到拍卖失败,并将考虑到这一点(以及信息泄漏和交易对价格的影响)在确定是否以及以什么价格执行订单时……流动性较差的股票的零售订单预计会收到更差的执行质量,因为失败的拍卖对这些订单的影响更大。”

Citadel 认识到提前交易和失败的拍卖对大额交易和长尾交易影响尤其大。在 DeFi 中,求解器拍卖前端是两种用户配置文件最受欢迎的场所。2023 年 11 月,Uniswap、Cowswap 和 1inch Fusion 在以太坊零售长尾代币交易量中占 $3.8B(图 6中的 40%、10% 和 5%)。Uniswap、Cowswap 和 1inch Fusion 以及 API 前端处理2023 年 11 月,75% 的交易额超过 100 万美元(分别为 154、189 和 752 笔交易)(图 5)。

然而,当今的求解器拍卖机制无法解决这些重大的信息缺陷,这对于保护其核心用户群的执行质量特别有影响。

Cowswap 和 1inch Fusion 被设计为开放限价订单簿,任何人都可以看到代币对、方向(买入或卖出)以及用户订单的限价。目前,链上开放限价订单簿所实现的不利执行影响尚未得到充分研究,但 Citadel 所描述的未来概率交易在今天是很有可能的。

在 Uniswap X 中,拍卖的每个阶段都会显示额外的定价信号:当授予独占期时、当获胜的做市商选择不填充时以及当拍卖彻底失败时。如果做市商赢得了独家填充期,所有其他市场参与者都可以预期交易将在下一个区块中执行,并且可以在链下中心化交易所和链上去中心化交易所上抢先做市商。如果获胜的做市商选择不成交或拍卖彻底失败,当订单重新路由到解决者或做市商拍卖,或路由到后续的 OFA 和大宗拍卖时,市场参与者将在该信息中定价,这可能会导致比最初签署的报价更糟糕。

Defi 中针对提前交易和失败拍卖(也称为交易前和交易后隐私)的现有解决方案涉及添加可信的中心化实体来维护隐私保证。上述 OFA MEV-Blocker 和 MEV-Share 以及大宗拍卖就是这种情况,其中搜索者捆绑包的隐私通过对区块构建者的信任来维护,以促进忠实的密封投标拍卖并使失败的捆绑包永远保密。 。

未经许可但集中的隐私 API 的实验以及对隐私基础设施的投资有一天将使此类 API 去中心化,这是提高 defi 执行质量和最大化逐单拍卖竞争潜力的最重要的研发问题之一与 PFOF 批发市场结构相比。

Orderflow.art

今天,我们与这篇博客文章orderflow.art一起发布,这是一个仪表板,使用桑基图可视化以太坊的订单流处理景观。Orderflow.art支持按交易哈希进行过滤,因此用户可以跟踪哪些项目和搜索者参与了交易的执行。还可以按代币对和实体进行过滤,使社区能够表征和观察 Flashbots Protect 和 Flashbots Builder 等实体的订单流的起源。

在阐明订单流时,我们力求让用户和前端项目了解其交易中尚未开发的价格改进和货币化机会,简化搜索者和流动性项目的 MEV 机会的发现和评估流程,并作为一个整体监控市场的去中心化情况。

博客文章和仪表板中提供的所有数据及其查询代码都是开源的,可以通过直接单击嵌入在 Dune 上访问。Sankey 方法、代码和数据,包括特定于项目的处理,均在此处记录并可访问。

随着集中式链下 MEV 系统数量的增加,信任应该伴随着轻松、清晰地访问了解机制属性所需的信息和分析接收到的执行质量的数据。这项工作中链下求解器和订单流拍卖的可视化和深度分析的细节只有通过 CoW Protocol 和 1inch Labs 团队在发布和维护 Cowswap、MEV-Blocker 和 1inch Fusion 数据集方面的辛勤工作才能实现。

流星雨:Defi 的潜力和机遇

我们把 defi 的未来掌握在手中。不要让它的小尺寸欺骗了你——流星看起来也很小。从您的第一笔交易到最后一笔交易,defi 都闪耀着光芒四射的果实和明亮的清晰度。易腐烂,保持去中心化。来源:蓝瓶咖啡

在阐明并比较了 defi 和 tradfi 的前景后,出现了几个要点。Defi 的无需许可和去中心化的起源创造了独特的订单流处理环境,有可能解决已知的 tradfi 市场故障。尽管有这样的机会,但要发挥 defi 在实现稳健性和去中心化目标方面的真正潜力,仍存在许多关键挑战。

MEV 机构设计者希望颠覆 MEV 机构设计者,仔细思考市场状况,以及您的行动和产品如何影响该市场充分发挥潜力的能力。

经过几次仔细的迭代,我们相信无需许可和去中心化的去中心化金融的未来是光明的。我们敦促您加入我们,共同照亮和建设这个未来。

特别感谢 Phil Daian、Xinyuan Sun、Reid Yager 以及无需许可且去中心化的搜索者网络进行讨论和审查。

1 .基于路由器的重复数据删除方法:当在前端签署交易时,以太坊上交换接口最常见的开发模式是调用项目的路由器合约。跟踪项目的路由器合约是链上最好的可用信息,用于估计用户交易源自哪个前端。

在此方法中,搜索者(例如做市商或夹心)交易量被删除,因为所有主要搜索者都使用自己的合约直接与矿池交互。我们仅通过计算第一个链上入口点来删除重复数据量,因此当 Metamask 的元聚合器通过 1inch 路由 100 美元的用户订单时,这 100 美元仅计为 Metamask 的用户量。

识别 45 个前端:通过在众所周知的前端上发送测试交易以及通过使用的 Gas 来识别顶级以太坊合约列表中的路由器合约来识别前端。

预估详情:

粉色代表 Uniswap 的通用路由器量,这是源自 Uniswap 网站应用程序和钱包的交易的默认值。然而,源自其他未知前端的交易也可以使用 Uniswap 的通用路由器,因此 9 亿美元的交易量并不是 Uniswap 官方前端所独有的。因此,我们预计对于每个前端,这个数字将代表对其数量的高估。一些1inch API集成商没有自己的路由器;他们的第一个链上入口点是 1inch 的聚合路由器,因此我们将这些网站和钱包统称为 1inch API 集成商(蓝色)。

2 .2023 年 11 月起标记的流行稳定币和挂钩代币对列表。

3 .OFA 复用:

看起来最佳决策是将交易发送到两个订单流拍卖,以最大限度地扩大搜索者覆盖范围和竞争以获得更高的退款。与直觉相反,这取消了 MEV-Blocker 和 MEV-Share 的隐私保证,使交易面临被夹在中间的高风险,并最终导致执行更差。

4 .桑基方法论:

零售交易量:流量的宽度显示了 2023 年 11 月以太坊区块链上源自前端的成功交易的交易量。交易量通过链上入口点进行重复数据删除,因此当 Metamask 通过 1inch 路由 100 美元的用户订单时,这 100 美元仅算作 Metamask 的用户量。

零售流动性影响:流量的宽度显示了 2023 年 11 月以太坊区块链上成功交易所产生的流动性量。当解算器通过多个流动性来源路由交易时,解算器垂直之后的交易量会重复。例如,当一笔 100 美元的 LINK-USDC 交易首先通过 LINK-ETH Uniswap V3 池,然后通过 ETH-USDC Curve 池进行路由时,100 美元被计为 Uniswap V3 的交易量,100 美元被计为 Curve 的交易量。由于解算器垂直之前的交易量仍然经过重复数据删除,因此流出 > 流入的实体可以被识别为跨多个可用流动性来源执行交易的路由参与者。

5 .做市利润方法论:

做市商的利润是通过将 DEX 上的交易价格与币安 ETHUSDC 中间价进行比较来估算的,T0 是他们的交易区块被提议时时段开始的时间。币安 ETHUSDC 中间价的计算方法是 ETHUSDT 中间价除以 USDCUSDT 中间价。

DEX Price 使用主要 PMM 场所的一系列制造商钱包的净进出量进行计算:Uniswap X、1inch Fusion、Cowswap、Metamask 和 Hashflow。

通过顶级路由器获取交易与原始传输连接,过滤来自制造商钱包列表中的地址的单笔 ETH-USDC 批次。如果maker是求解者,则必须计算gas费用。如果解算者出售 eth,则 eth 燃气费将添加到发送的金额中。如果解算者购买了 eth,则从收到的金额中减去 eth 的 Gas 费。

币安 LINK-USDC 中间价的计算方法是将 LINKUSDT 中间价除以 USDCUSDT 中间价。