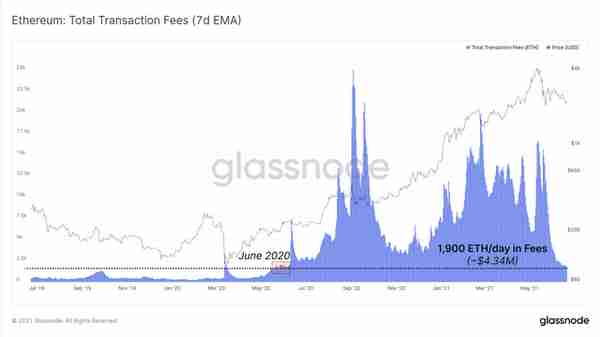

根据Glassnode的一份新报告,比特币市场在价格和链上活动方面继续表现出相对疲软。以太坊矿工交易费收入创一年新低,日均交易费收入已从 5 月初的超过 15,000 ETH/天下降到仅 1,900 ETH/天。

比特币和以太坊的整体链上活动非常低,对区块空间的需求降至 2020 年的最低水平。

与此同时,随着多个地区对该行业实施禁令,中国矿业市场正在发生巨变。该报告将探讨哈希算力和矿工支出行为变化对链上的影响。

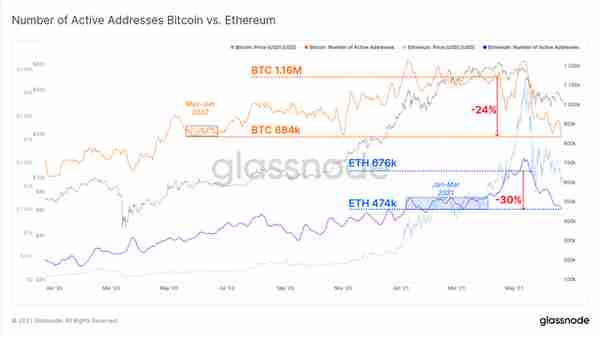

比特币和以太坊的链上活动都经历了显着放缓,活跃地址和总转账量回落至 2020 年和 2021 年初的水平。比特币活跃地址从 3 月到 5 月初的峰值116万下降了24%。

对于以太坊来说,活跃地址的下降幅度更大,从大约 676k 的短暂峰值下降了 30%。现在降至 474k /天,上一次出现是在2021年第一季度。

该报告写道,对于网络上结算的美元价值,交易量的下降更加剧烈。与 5 月份创下的近期高点相比,比特币(经变动调整)和以太坊(ETH 转账)的美元价值分别下跌了 63% 和 68%。

比特币每天结算约183亿美元,而以太坊每天结算50亿美元ETH 转账,两者的交易量都与2021年第一季度相当。

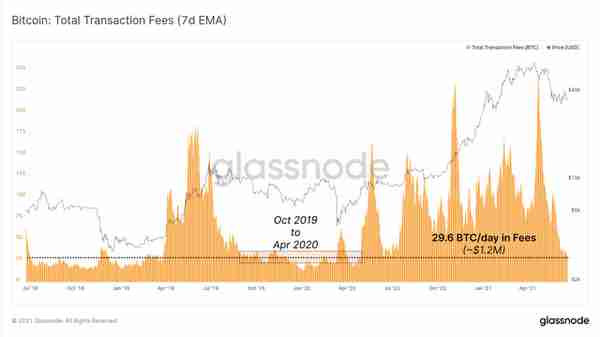

随着网络拥堵几乎完全清除,优先纳入下一个区块的交易费用已大幅下降。比特币交易费用已降至略低于30 BTC/天(约120万美元),与 2019 年末和 2020 年初的水平一致。这目前约占矿工收入的4%,而区块补贴则占剩余的 96%。

对于以太坊,每日交易费收入已从 5 月初的超过 15000 ETH/天下降到仅 1,900 ETH/天(434 万美元)。这表明矿工总收入的 10% 左右来自交易费用。

Glassnode写道:“我们必须回溯到 2020 年 6 月,也就是‘DeFi 夏季’之前,才能看到这个水平的交易费用。”

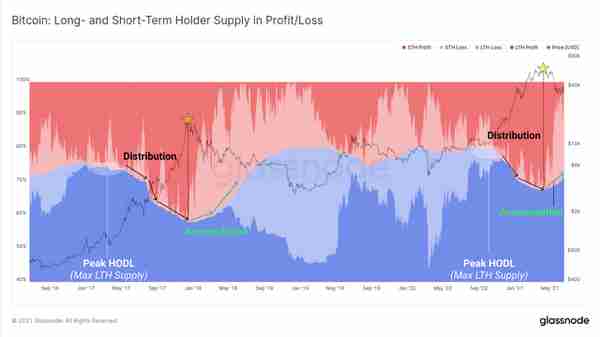

从宏观角度看,长期(蓝色)和短期(红色)持有者持有的供应平衡与2017年宏观峰值有显著相似之处。下面的图表显示了每个群体持有的相对供应量,以及他们是盈利(深色)还是亏损(浅色)。

在达到“Peak HODL”(最大长期供应量)后,两个周期都出现了宏观分配,比特币财富从长期持有者转移到短期持有者。

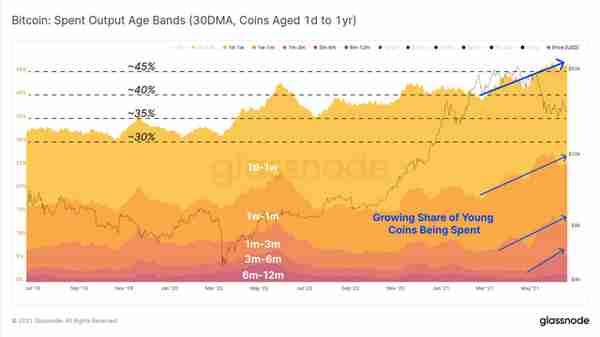

该报告写道,如果我们调查过去一年的总支出行为,我们会看到持有时长较短的代币(

这一指标表明,目前的大部分链上活动是由于过去6个月的买家亏损抛售。

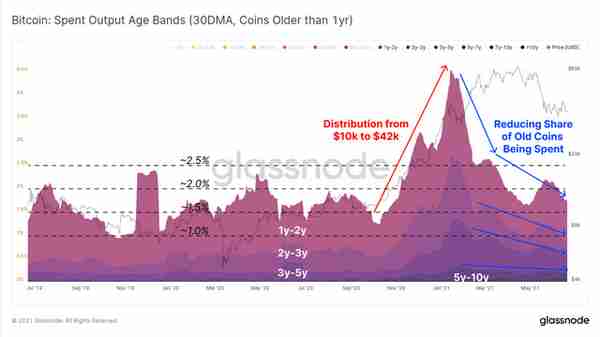

相反,较老的代币(超过1年)减少了支出,在5月份的抛售之后出现了显著的下降。这表明:

1)链上结算需求极低(普遍看跌)。

2)长期投资者并没有在这些价格(中性到看涨)下出手。

该报告还表明,历史上最大的比特币哈希力迁移似乎正在进行中。在中国多个省份正式禁止采矿活动后,许多矿工正在关闭或将他们的哈希力转移到中国境外。

在过去的两周里,估计的平均哈希率(7DMA)下降了大约 16%,从约 155 EH/s 下降到约 125 EH/s。哈希力现已恢复到 2020 年中期的水平。

随着中国采矿业开始应对搬迁、迁移或出售硬件和设施的物流挑战,一些人可能会清算其积累的部分比特币财富。这些代币销售可能代表着矿工对冲风险,获得资金以促进和资助物流,对一些矿工来说,可能是完全退出该行业。

在5月份的抛售和过去两周,Glassnode观察到3000至3500 BTC的净流入。然而,买家在短短几周内几乎吸收了全部流入量。总体而言,场外交易平台上的比特币持有量自4月份以来一直相对平稳。