不可否认的是,近期不管是平台币的爆发,还是减半行情的跃跃欲试,区块链的应用场景主要还是在币民和加密货币交易所的手里,看上去也是落地的主导案例。刚刚过去的2019年,加密货币等数字资产已经在单纯炒币之外,出现了金融化的雏形。更多的交易所朝着综合性交易平台方向发展,集 OTC (场外交易)、现货、杠杆、期货合约、借贷于一体。

对于这种转变,众多的投资者也较为积极乐观。在他们看来,综合性平台满足了用户多样的交易需求,也为平台留住了存量用户。

币圈较为靠谱的理财方式

当前币圈较为靠谱的理财,主要有两大类,一类是所谓的Staking,另一类就是借贷(又可细分为中心化借贷和去中心化借贷)。

而另一类理财借贷,类似存量P2P理财,比如你有多余的闲钱或者现货,短期内不需要做什么,闲置的话就可以通过各类平台借出去,反之,另一方有杠杆交易需求的交易者通过平台借入资金进行交易,实际上资金是存量博弈的过程。也因此,借贷理财这块,覆盖的币种也是多样化的,包括比特币、USDT类稳定币、平台币以及PoS类币种。

先谈谈Staking理财

Staking的本质是“抵押挖矿”,在POS、类POS共识机制的项目中,任何人都可以通过加密资产抵押锁仓参与Staking保本“赚币”,收益率以币本位计算,目前仍有大量加密资产没有参与Staking;

Staking收益依赖于加密资产的通胀模型设计,主要是加密资产增发奖励。因此Staking有可能进一步刺激通胀,而扣除通胀的真实Staking收益率有可能是负的,选项目不能只看收益率;

staking对小额持币人是规模不经济的,但对Hodler来说却是不错的选择;目前还没有Staking对加密资产二级市场价格影响的精确衡量。

如果把Staking近似看作短期银行存款,Staking收益率和加密资产交易收益率将形成竞争关系;

再说说Staking理财的一个好处:它可以实现程度相对较高的去中心化,因此丢币的风险可大大降低,适合大额参与。

目前数字资产交易所借贷理财的简单看法

加密货币交易所作为业内价值交换的中枢,在最常见的现货交易、场外交易之外,还在探索衍生类交易品如期货、期权,以及更多样化的金融产品。其中最典型的,属于在 2019 年下半年逐渐开始兴起的理财业务。

当然,目前交易所的借贷功能最终还是服务于交易的,用户可以使用资金进行带有杠杆的保证金交易,而交易所也能因此收取手续费,类似于传统券商的融资融券业务。

从产品分类上看,分为两类:

(1)稳定币USDT

关于稳定币的理财收益,因为基本上没波动,风险极低,很多交易所没有。

这种产品在币圈很早的时候就已经存在14年火币网、13年CHBTC(现在叫中币)、OKCoin就已经有杠杆业务),发展到今天,各大交易所平台都有自己的借贷业务,比如OKEX的USDT余币宝,目前USDT的七日年化为3.671%,虽然近期增加了USDT的存币个数,上升到十万,不过理财空间相对有限,余币宝用户的主要存币利息收入来自OKEx币币杠杆借币的利息收入,其平台数据的不透明性和各种波动风险还是存在的。

火币暂时还没有。

币安宝的BUSD年化10%的收益,年化10%确实已经算是理财产品中的高收益产品,但是我们可以看到,币安宝目前的年化收益高币种活动均已经结束,目前也只是活期理财。

(2)主流币BTC,ETH

比特币和以太坊这两个主流币市值分别排名第一,第二,也是多数人的投资首先,且作为长期投资居多。因此,选择靠谱理财产品是有必要的,如果年化能大于10%,一年10个BTC变成11个BTC,这也是很爽的事。

老牌交易所ZB是最早上架以太坊和EOS的主流交易所,也率先上线了包括QTUM,HSR,BTS和XRP等上涨潜力巨大的币种。

老牌交易所中ZB也是做杠杆借贷和理财业务较早的先锋,据我了解,2018年上线的杠杆借贷,目前日利率低至0.033%(年化12%),相比较币安宝的理财收益,目前ZB的年化12%的贴息活动,收益还是可观的。

据ZB官方的产品介绍,管理这二个产品的是坐标资本,主要成员来自华尔街最大的高频公司。 这个我并不太了解,但是它属于固定保本收益产品。

目前ZB上线的抵押借贷支持多个主流币种质押:包括BTC、ETH、LTC、EOS等多币种质押;借贷周期的选择性也比较多样化,30天、90天、180天,利率低至0.033%;适用于现货交易、杠杆交易、提币、提现等任何场景。

为什么会有这样高的利息,实际上并不需要惊讶,杠杆借贷的收益就是这么暴力,很多交易所的年化甚至能够做到12%-15%左右,在极端行情下,甚至可以实现更高。(这种利率被市场证明是可以合理存在的,当然当前高利率,也因为参与理财的人并不多,随着市场越来越大,这种利率会逐渐下降)

当然,这样的高利息也意味着市场理论上会有风险,风险之一就在于平台,在中心化借贷模式下,用户必须选择信任平台,而平台也具有被黑客攻击的风险,这类风险可归结为平台单点失败风险(ps , 如果你觉得一家交易所在1年内失败而无法继续运营的概率超过10%,那么参与这种理财的期望就会是负的)。

而另一种风险,则是来自你的对手方,也就是说你借出去的钱,需确保对方能够还上,不能当老赖,而这就涉及到风控设计。

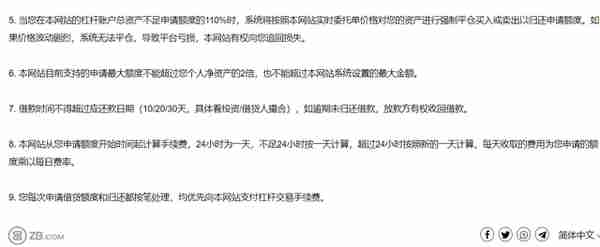

以ZB.com目前设置的借贷规则为例:

此外,ZB.com还设置了逾期利息等规则,而这些规则的目的,就是希望能降低借贷链出现暴雷的风险。

从个人的角度来看,平台设置好风控规则后,的确可避免掉老赖情况的出现。

而当前除了中心化借贷业务,很多“DeFi”类去中心化借贷业务也在逐渐兴起,而这些项目的目的就是消除平台单点失败风险,虽然其出发点是非常好的,但由于目前尚不成熟的技术,无法保证这些合约没有漏洞,也因此目前“DeFi”类借贷还不适合大额理财。

那接下来,我们再简单谈谈什么时候适合借贷理财的问题。而这又可分成两大类,一类是稳定币理财,另一类是非稳定币理财。

目前已知的稳定币种类如下:USDT,AUSD,TUSD,QC,DUSD,HKDT,GUDK等。

稳定币的话,相对没有时间上的限制,因为基本与法币锚定,收益是比较稳定的。而后者 —— 非稳定币类借贷,则与Staking理财面临着相同的问题:币价的剧烈波动!

总结

任何理财产品都是伴随着高收益,高风险,如果你闲钱多,又想赚钱又想赚币,还不怕平台跑路,那么以上的借贷平台和借贷方式都适合你;如果不希望冒完全丢币的风险,Staking理财可能会适合你(前提是自己掌握私钥),但这需要关注周期,同时不宜长期持有。

如果想要进行长期且稳定的理财,稳定币借贷可能会是一个比较好的选择,同时应注意分散到多个靠谱的平台;最后,如果你觉得稳定的现货收益已经足够,不希望担待任何风险,可以等去中心化借贷平台成熟且风控规则成熟后再参与。